2.PERの計算式について考える

.jpg)

できれば前の記事をご覧になってから以下をお読みください。

(前の記事:「割安」ということについて考える【PERを学ぶ前の導入】)

PERとは株価が割安かどうかを判断する指標です。

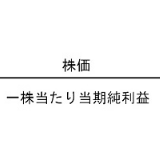

一体どのような式で割安なのかどうかを表現するのかでしょうか?PERの計算式は以下のようになります。

.jpg)

今回はこの式の意味についてを掘り下げていきましょう。

Sponsored Link

PERは小さい方が割安である

PERの計算式は非常に分かりやすいものとなっています。

分子は「株価」で分母は「一株あたり当期純利益」です。

株価は説明不要でしょう。

当期純利益とは企業活動を行う上で出た儲けのことです。利益という言葉には、総利益や営業利益といった言葉がありますが、その中でも当期純利益とは売上から人件費や販管費、法人税といったものをすべて差し引いた本当に企業が自由に使えるお金ということができます。

(関連記事:利益の種類①)

基本的にはこのPERという数値が小さければその株は割安、大きければ割高ということになります。

ちょっと具体的に考えてみましょう。PER=1ということはどういうことでしょうか?

例えば株価が10万円で一株当たり当期純利益が10万円という状態がPER=1です。

PER=1とはかなりの割安感がある数値です。

まるで「君が僕に10万円貸してくれたら、僕は来年には20万に、再来年には30万にしてあげるよ」と言われているようなものなのです。

本当にそんなことしてくれるなら、喜んで貸しますよね?投資金額を一年で稼いでくれるんですからかなり割安なんです。

その為、実際にはPER=1なんていう企業は殆どありません。あったとしても、何かしらの問題を抱えている場合がほとんどです。

ではPER=20となっていたらどういうことでしょうか?

これは「10万円貸してくれたら1年後には10万5千円にしてあげるよ」というような話です。

PER=1の時と比較すると稼ぎが悪くなっていますね。つまりPER=1の株と比べてPER=20という株は割高なんです。

上場企業のPERを調べてみると、その数値はだいたいPER=15~25が多いです。ただ、これはかなりざっくりとした感覚です。あくまでもだいたい色んな会社のPERを平均するとこのくらいになるだろうって話です。

ある程度PERの大小に関することは分かりましたかね?しかし、これだけではまだPERについては不十分です。

例えばですが、食品会社のPERとIT企業のPERを比較してもあまり意味がありません。

これは例えるならば卵100gとパソコン100gの金額を比較しているようなものです。

100g当たり何円という単位は揃っているのかもしれませんが、パソコンと卵を比較しても本質的に割安なのかどうかという判断は難しいのです。

パソコンとは卵と比較すると付加価値の高いものです。

付加価値が高いと一般的には利益率が高いので、今年のPERは例え同じだとしても来年や再来年といった将来を考えた場合、PERが小さくなっている可能性が高いのです。

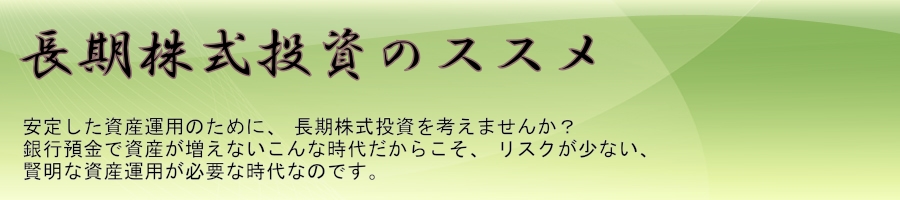

例えばですが、食品メーカーの日清製粉とIT企業のカカクコムで比較してみましょう。

.jpg)

日清製粉の現在の株価(1859円)と2014~2018年の一株当たり純利益を用いてPERを計算してみると、図のようになります。

一方、カカクコムの場合も同様に計算すると以下のようになります。

.jpg)

これを見ると、カカクコムの方が将来的なPERが小さくなっていくということがわかると思います。

このように業界によって、純利益の上がり方が異なるので、業界が違う者同士のPERを比較してもあまり参考にならないのです。

逆に言うと、同じ業界同士であればPERを比較するということにかなり重要な意味があります。

A店で売っている卵100g当たりの金額とB店で売っている卵100g当たりの金額を比較することに意味があるのと同じです。

例えば牛丼でお馴染みの吉野家ホールディングスの株価が割安なのかを考えたいという場合は、同業種の松屋フーズとか、すき家で有名なゼンショーホールディングスで比較するということに意味があります。

チョコレートでお馴染みの明治ホールディングスだとどこになるでしょうか?森永製菓とか江崎グリコですよね。

こういった企業と比較して、PERが低かったら、伸びしろがあるかもと判断できるんです。

あくまでも「かも」ですよ。だって曖昧な指標なんですもん、PERは。

曖昧な指標ひとつだけで判断するのはとても危険です。他の指標も併せて考えなければなりません。

次の記事:3.PERの妥当性を評価する

~~~~~~~~~~~~~~~~~~~~~

このブログはランキングサイトに登録しています。

役立つ情報があったと思ったらクリックお願いします。

株式長期投資 ブログランキングへ

にほんブログ村

FC2 ブログランキング

Sponsored Link

1.【PERを学ぶ前の導入】「割安」ということについて考える

PERは株式投資をやる上で最重要な指標と言っても過言ではないかもしれません。なぜならば、PERは株価が割安かどうかということを判断する指標の一つだからです。いくら優良株だとしても、安いときに買わなくてはいけません。高値のときに優良株を掴んでしまうと、たとえそれが優良株だとしても購入時の株価以上に値上...

PERは株式投資をやる上で最重要な指標と言っても過言ではないかもしれません。なぜならば、PERは株価が割安かどうかということを判断する指標の一つだからです。いくら優良株だとしても、安いときに買わなくてはいけません。高値のときに優良株を掴んでしまうと、たとえそれが優良株だとしても購入時の株価以上に値上...

2.PERの計算式について考える

できれば前の記事をご覧になってから以下をお読みください。(前の記事:「割安」ということについて考える【PERを学ぶ前の導入】)PERとは株価が割安かどうかを判断する指標です。一体どのような式で割安なのかどうかを表現するのかでしょうか?PERの計算式は以下のようになります。今回はこの式の意味についてを...

できれば前の記事をご覧になってから以下をお読みください。(前の記事:「割安」ということについて考える【PERを学ぶ前の導入】)PERとは株価が割安かどうかを判断する指標です。一体どのような式で割安なのかどうかを表現するのかでしょうか?PERの計算式は以下のようになります。今回はこの式の意味についてを...

3.PERの妥当性を評価する

以前の記事1.「割安」ということについて考える【PERを学ぶ前の導入】では、割安かどうかの評価は卵で考えても難しいという話をしました。株ならなおさらです。今回も卵で例を挙げつつ、PERの割安さを評価するということについて書いていこうと思います。PERが低くても本当の意味で割安ということにはならないP...

以前の記事1.「割安」ということについて考える【PERを学ぶ前の導入】では、割安かどうかの評価は卵で考えても難しいという話をしました。株ならなおさらです。今回も卵で例を挙げつつ、PERの割安さを評価するということについて書いていこうと思います。PERが低くても本当の意味で割安ということにはならないP...

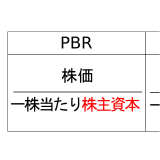

4.PERの計算は前期と当期予想どっちの純利益で考えるべきか?

PERとは、以下の計算式で算出される指標です。非常にシンプルな式ですが、非常に美しい式です。分子に株価、分母に純利益があることで株主の1株当たりの儲け(純利益)に対し株価はどのくらいなのかということがわかります。今回はこのPERについて少し掘り下げる為に、株価と1株当たり純利益というパラメーターをそ...

PERとは、以下の計算式で算出される指標です。非常にシンプルな式ですが、非常に美しい式です。分子に株価、分母に純利益があることで株主の1株当たりの儲け(純利益)に対し株価はどのくらいなのかということがわかります。今回はこのPERについて少し掘り下げる為に、株価と1株当たり純利益というパラメーターをそ...

5.PERが大きくても割安株はある

過去のPERに関する記事では、PERは株の割安さを表す指標であり、PERが低いほど割安株である可能性があるということを説明してきました。【PERに関する過去記事】1.「割安」ということについて考える【PERを学ぶ前の導入】2.PERの計算式について考える3.PERの妥当性を評価する4.PERの計算は...

過去のPERに関する記事では、PERは株の割安さを表す指標であり、PERが低いほど割安株である可能性があるということを説明してきました。【PERに関する過去記事】1.「割安」ということについて考える【PERを学ぶ前の導入】2.PERの計算式について考える3.PERの妥当性を評価する4.PERの計算は...

不労所得欲しさに長期株式投資を始めました。

それをきっかけに、お金についてを勉強するようになり、ついに無職デビューしました(意味不明)。

旧帝大を卒業して会社に勤めたのに、無職になって固定給がほぼない生活をしています。

そんなお金のない私が、お金や投資について語るサイトです。

どうぞこんな私を笑ってください。

不労所得欲しさに長期株式投資を始めました。

それをきっかけに、お金についてを勉強するようになり、ついに無職デビューしました(意味不明)。

旧帝大を卒業して会社に勤めたのに、無職になって固定給がほぼない生活をしています。

そんなお金のない私が、お金や投資について語るサイトです。

どうぞこんな私を笑ってください。