【金持ちだけが知ってる秘密】年収400万円以上の人は株式投資で稼ぐべき

.jpg)

あなたは年収がどのくらいあるでしょうか?

転職サイトによると、20代の平均年収は354万円、30代は467万円、40代で564万円のようです。

(参考:DODA 年齢別平均年収2016)

恐らくほとんどの人がたくさん給与が欲しいと思っているはずですが、どんどん給与を高くしていくというのも考えものです。

何故ならば、社会保険料や税金といったものが差し引かれ、手取りは結局少なくなってしまうからです。

今回は年収400万円以上の人は投資で稼いだ方が良いという理由を説明しようと思います。

Sponsored Link

手取りの計算

給与をもらう際、実際に現金として受け取る金額を手取りなんて言い方をします。

当たり前のことを言いますが、この手取りは大きければ大きいほど嬉しいわけですよね?

受け取れる現金が増えて悲しいという方はそうそういないでしょう(笑)

さて、この手取りですが、計算式は以下のようになっています。

.png)

私達サラリーマンはいつも、年収から社会保険料と税金を差し引いた金額を手取りとして受け取っているのです。

税金は所得税と住民税に分けられます。

つまり年収から社会保険料、所得税、住民税の3つを引いた金額が手取りとなります。

.png)

誰もが手取り額を増やしたいと思っていますが、実は年収400万円以上の人は投資で稼いだ方が手取り率が多くなるのです。

そのことを順を追って説明していこうと思います。

手取り率は以下の計算式から求められます。

簡単な割合の式です。

.png)

さて、この式のシミュレーショングラフをつくっていきましょう。

シミュレーションを作成するにあたり、まずは社会保険料について説明します。

給与から差し引かれる社会保険料

あなたは社会保険料がどういったものかご存知ですか?

名前を聞いたことがあるという人は多いでしょうが、詳しく知っているという方は少ないのではないでしょうか?

色々説明するよりも皆さんの身近な給与明細で確認する方が早いでしょう。

税金以外でも給与から差し引かれている赤枠で囲われた部分のことです。

.jpg)

サラリーマンは強制的に差し引かれるので「許可してないのにとるんじゃねぇ」なんて気になってしまいますが、これも国が国民を守るための重要な保険です。国民は病気・怪我(けが)・災害・失業等によって生活に困った時に社会保険に加入していると助かるケースが有るのです。

社会保険は大別すると以下の5つに分けられます。

- 医療保険

- 年金保険

- 介護保険

- 雇用保険

- 労災保険

本記事の趣旨から外れるので詳しい説明はしませんが、どれも心配の種になりやすい保険であるということが分かると思います。

しかし、そうは言っても社会保険料というのは負担が大きいです。

また、制度も変わる可能性が十分にあり、社会保険料の払い損になる可能性も十分にあります。

実際に、年金は受給年齢がどんどん高くなってしまい、十数年後に破綻するということも指摘されています。

なるべくなら払いたくないんですよね。

そんな社会保険料は、それぞれに対し計算式が設けられており、それぞれの人が計算して算出しなくてはいけません。

しかし、それではシミュレーションを作れません。

そういうわけで、社会保険料は14%として以降も計算していこうと思います。

そこまで外れていない近似値であるということは、以下のサイトが参考になると思います。

(関連記事(外部リンク):【年収200万円~2,000万円まで】年収別の社会保険料を計算してみた(参考値))

また社会保険は年収200万円以下では複雑なので、今回のシミュレーションでは年収200万円以上の人において、計算してみることにしましょう。

サラリーマンの税金の計算

社会保険料の次は給与にかかる税金を計算してみましょう。

ほとんどの社会人はサラリーマンとして働いていると思うのですが、その給与からは税金が引かれています。

そして給与明細を詳しくみれば分かると思いますが、その税金は所得税と住民税から成り立っており、以下の3つの式を使えば算出できます。

.png)

給与の計算にはいろいろな言葉が出てきて難しく感じますが、順を追って説明するので苦手意識を持たないで下さい(笑)

色々考えるのが面倒な方は下の方でグラフを出しますので、そこから「自分の年収に対する税金はこれくらいなんだ~」っていうのを読み取って下さい。

それでは税金も順を追って説明します。

先程も申したように、サラリーマンに課せられている税金は所得税と住民税です。

そこで、所得税と住民税を求めようと思うのですが、これらを計算するには課税所得をまず求めなくてはいけません。

よって>課税所得を最初に計算してみましょう。

課税所得の計算

.png)

課税所得は上の式で求められます。

年収は普通にあなたが年間で稼いだ金額なので、問題なく数値が分かると思います。

馴染みのない言葉として、給与所得控除と所得控除がありますね。名前は似ていますが、それぞれ別々の控除となっています。

給与所得控除

まず給与所得控除ですが、こちらはサラリーマンが働く上でかかる必要経費に対しての控除となります。

「会社は様々なものを経費として落とせるのに、自分はサラリーマンは経費を落とせないから損だ」なんてことを聞いたことがありませんか?

確かにサラリーマンだって、革靴やスーツを買わなきゃいけないですし、場合によっては本などの参考書を購入することもあるでしょう。

そういった経費を計上できないというのは個人事業主などに比べて損な気がします。

しかし、この言葉は実際は間違いであり、サラリーマンにも経費というものが考慮されています。

それが給与所得控除です。

サラリーマンでも経費を考慮されていたのかなんて驚かれた方もいらっしゃるのではないでしょうか?

ただ、経費の形状の仕方というのが異なり、会社の場合は実際にかかった経費を厳密に計算するのに対し、サラリーマンは年収から計算します。

実際の給与所得控除は以下の表のように算出されます。

| 給与等の収入金額(年収) | 給与所得控除額 平成29~平成31年 |

|---|---|

| 162.5万円以下 | 65万円 |

| 162.5万円超 180万円以下 | 収入金額×40% |

| 180万円超 360万円以下 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 |

| 660万円超 850万円以下 | 収入金額×10%+120万円 |

| 850万円超 1,000万円以下 |

|

| 1,000万円超 | 220万円(上限) |

.png)

控除される額が大きければ大きいほど、課税所得は小さくなってくれるので嬉しいわけですよね。

所得控除

給与所得控除と名前が似ている所得控除はどういう控除かというと、配偶者があまり稼いでいない場合の配偶者控除、生命保険で支払った額の一部が戻ってくる生命保険料控除、障害者を養っている人に適用される障害者控除といったものがあります。以下に所得控除をまとめておきました。

| 所得控除の種類 | 控除内容 |

|---|---|

| 基礎控除 | 全員一律で適用される控除。納税者全員に適用される。一律38万円。 |

| 医療費控除 180万円以下 | 病院などで医療費を一定以上支払った場合の控除。 |

| 社会保険料控除 | 社会保険料(国民健康保険や国民年金)を支払った場合の控除。 だいたい14%程度。 |

| 小規模企業共済等 掛金控除 | 指定された共済や個人型年金などを支払った場合の控除 |

| 生命保険料控除 | 支払った生命保険料に対する控除。最高12万円。 |

| 地震保険料控除 | 支払った地震保険料に対する控除。最高5万円 |

| 寄付金控除 | 寄付をした場合の控除(ふるさと納税等)。 特定寄附金 − 2000円 = 寄附金控除額。年間所得の40%まで。 |

| 寡婦・寡夫控除 | 夫または妻と離婚や死別した場合などに受けられる控除。 |

| 勤労学生控除 | 納税者が勤労学生の場合に受けられる控除。 |

| 障害者控除 | 納税者、あるいは控除対象の配偶者や扶養親族が 所得税法上の障害者に当てはまる場合に受けられる控除。 基本的には27万円。特別障害者の場合は40万円。 |

| 配偶者控除 | 控除対象になる配偶者(夫か妻)がいる場合の控除。基本的には38万円 |

| 配偶者特別控除 | 配偶者に38万円を超える所得があり配偶者控除を受けられない場合でも、 配偶者の所得金額に応じて受けられる控除。最高38万円。 |

| 扶養控除 | 控除対象になる扶養家族(息子など)がいる場合の控除。基本的には38万円。 |

| 青色申告特別控除 | 青色申告者にだけ適用される特別控除。 簿記の作成方法によって10万円か65万円の控除。 |

上記表のように、所得控除の種類は様々ですが、どういった所得控除が適用されるかは人によってまちまちです。この中で、ほとんどの人が適用されるであろう所得控除は、基礎控除と社会保険料控除です。

ですので、今回の計算では基礎控除と社会保険料控除だけを考慮して計算しようと思います。基礎控除は一律38万円、社会保険料控除は先に説明した通り、概算で14%となります。

そのため、課税所得の計算式は以下のようになります。

.png)

所得税の計算

課税所得の計算ができましたので、続いて所得税の計算をしましょう。所得税は上述したとおり、累進課税という年収が高ければ高いほど高くなる税金です。計算式は以下のようになっています。

.png)

課税所得に税率をかけ、税額控除を引くことで所得税が算出されるというわけです。

課税所得にかかる税率と税額控除額は以下のようになっています。

| 課税所得金額 | 税率(%) | 税額控除額(円) |

|---|---|---|

| 195万円以下 | 5 | 0 |

| 195万円超~330万円以下 | 10 | 97,500 |

| 330万円超~695万円以下 | 20 | 427,500 |

| 695万円超~900万円以下 | 23 | 636,000 |

| 900万円超~1,800万円以下 | 33 | 1,536,000 |

| 1,800万円超~4,000万円以下 | 40 | 2,796,000 |

| 4,000万円超 | 45 | 4,796,000 |

グラフにすると、以下のようになります。

課税所得1000万円以下と5000万円以下で別々にグラフにしました。

間違えないように忠告しますが、横軸は年収ではなく課税所得なので気をつけて下さい。

.png)

.png)

住民税の計算

.png)

細かいことを省いて説明させていただきますと、住民税はどのくらい給与の高い人でも一律10%取られます。

一応住民税のグラフも載せておきましょう。

.png)

住民税に関しては一律なので、そんなに詳しい説明は必要ないと思います。

ですので、これぐらいにして終わります。

サラリーマンの年収別の実質課税率

さて、すべての数字が出ました。

年収200~1500万円の手取り率のシミュレーションを出してみましょう!

.png)

シミュレーションと一緒に、株投資の手取り率もグラフに載せています。

株投資の手取り率は79.685%となります。

(関連記事:長期投資で発生するコスト)

このグラフから読み取れる重要なことは、給与所得のシミュレーション手取り率と株投資の手取り率の交点が年収400万円付近にあるということです。

つまり年収400万円以上の人は、給与所得で稼ぐよりも株投資で稼いだ方が手取り額が大きくなるということを示しています。

給与所得で稼いでしまうと、年収が高くなるにつれてどんどん効率が悪くなってしまうわけですね。

このシミュレーションを自分で算出してみて以外だったのが、所得税は累進課税とは言われていますが、1500万円くらいまでは直線的に手取り率が減っていくということです。

上手くできているんですね~。

では、年収が1500万円を超えるとどうでしょうか?

社会保険料は14%の近似から外れてしまいますが、14%のまま計算してみましょう(笑)

.png)

2億まで見てみると、カーブを描くようになりますね。

「手取りが半分以下だよ-」とか言えるくらい稼いでみたいものですね(笑)

年収400万円以上は株式投資を勉強するべき

さて、先程のシミュレーションでわかったことは年収400万円以上では株式投資の手取りの方が給与所得の手取りよりも多いということです。

試しに年収500万円の人が給与として100万円多く稼いだ場合(つまり年収600万円になった場合)と株式投資で100万円稼いだ場合で手取り額の違いを比較してみましょう。

給与として100万円増えた場合

年収600万円の人が払う手取り率は77.49%になります。

つまり、手取り額は464.94万円です。

年収500万円+株式投資利益100万円の場合

年収500万円の人の手取り率は78.43%です。

つまり、年収500万円に対する手取り額は392.15万円です。

また、株式投資利益は100万円×79.685%なので79.69万円です。

つまり、合計すると471.84万円になります。

いかがでしょう?給与として収入が増えた場合と株式投資で収入が増えた場合では給与として増えた場合の方が、6.9万円の損をしてしまうのです。

これは給与が高くなればなるほど顕著に差が出てきます。

もっと言えば、現在はNISAという少額投資非課税制度があるので株式投資にかかる税金は0円になります。つまり、上述した20万円の税金すら取られず、100万円がそのままあなたの利益になるのです。

詳しくは以下を参照下さい。

所得税や住民税がなければ良いと思うなら、NISAを素晴らしいと思うはず【NISAとは?】

年収5000万円を超えるような人は100万円給与収入が大きくなるとすると、手取り率は50%程度となります。つまり、50万円しか手に入らないのです。

しかし株式投資で100万円増えたとすれば、株式投資による収入は所得の大きさに関係なく一定ですから、手取り額は約80万円です。

同じ100万円稼ぐでも取られる税金は30万円も違ってきます。

このように考えると、年収400万円以上の人は頑張って給与所得をあげる努力をするよりも、株式投資を勉強して投資所得をあげた方がメリットが大きいわけです。

金持ちは給与所得で受け取らず、投資で稼ぐ

私が上で説明したことは金持ちたちの間では常識です。

頑張って稼いだ所得の約55%が税金で持っていかれるなんてバカらしいじゃないですか。

例えばソフトバンク社長の孫正義さんは日本を代表する金持ちであり、その収入は年間90億円以上です。

普通に考えたらその所得には55%の税金がかかるわけですから、約50億円の税金を払うことになります。社会保険料を含めるとさらに払うことになります。

しかし、孫正義さんは実際20億円程度しか税金を払っておりません。それはなぜかというと、その収入のほとんどは配当収入だからです。

孫正義さんは役員報酬という形で所得を貰っているのではなく、ソフトバンクを成長させ、その利益を配当金という形で払うことで所得を得ているのです。

つまり、どれだけ稼ごうが税金は所得の20%しかかからないのです。

やっぱりお金持ちは稼ぎ方が賢いですよね。ちなみにもう一人日本を代表するお金持ち、ユニクロで有名なファーストリテイリング社長の柳井正さんもそのほとんどを配当収入という形で株の利益で受け取っています。

金持ちを「いいなぁ・・」と思うだけでなく、金持ちになる仕組みを知って賢くお金を稼げるようになりたいですね。

平成32年以降の所得税

ちなみに所得税の計算に使用した、給与所得控除ですが平成32年度より変わります。

年収180万円以下の人には実質減税になる一方、年収360万円を超える人は増税になります。

増税するというと反発が大きいから、こういうところで実質増税していくんですね、、

せこいよなぁ~。

| 給与等の収入金額 | 給与所得控除額 | |

|---|---|---|

| 平成29年~31年 | 平成32年以降 | |

| 162.5万円以下 | 65万円 | 55万円 |

| 162.5万円超 180万円以下 | 収入金額×40% | 収入金額×40%-10万円 |

| 180万円超 360万円以下 | 収入金額×30%+18万円 | 収入金額×30%+18万円 |

| 360万円超 660万円以下 | 収入金額×20%+54万円 | 収入金額×20%+44万円 |

| 660万円超 850万円以下 | 収入金額×10%+120万円 | 収入金額×10%+110万円 |

| 850万円超 1,000万円以下 | 195万円(上限) | |

| 1,000万円超 | 220万円(上限) | |

~~~~~~~~~~~~~~~~~~~~~

このブログはランキングサイトに登録しています。

役立つ情報があったと思ったらクリックお願いします。

株式長期投資 ブログランキングへ

にほんブログ村

FC2 ブログランキング

Sponsored Link

そもそも株式って何?

ニュースを見ていると「今日の日経平均株価は・・」とか「株価急落」とか株に関する様々な情報が流れてきます。我々投資家が「株」と言っているものは正確には株式や証券、有価証券と呼ばれます(ここでは株や株式と呼ばせていただきます)。この株式とはそもそもなんなのでしょう?今回は投資の基本中の基本のお話です。会...

ニュースを見ていると「今日の日経平均株価は・・」とか「株価急落」とか株に関する様々な情報が流れてきます。我々投資家が「株」と言っているものは正確には株式や証券、有価証券と呼ばれます(ここでは株や株式と呼ばせていただきます)。この株式とはそもそもなんなのでしょう?今回は投資の基本中の基本のお話です。会...

投資とはお金を貸しているのではなく会社を買う行為である(融資と投資による資金調達...

そもそも株式って何?では資金を調達する手段として、銀行から借りる融資と株式発行により調達する投資があるということを説明しました。私は経済を全然知らないまま社会人になってしまったために、「投資とは会社にお金を貸している」という勘違いをしていたのですがそんな方はいませんか?(私だけですかね?笑)融資と投...

そもそも株式って何?では資金を調達する手段として、銀行から借りる融資と株式発行により調達する投資があるということを説明しました。私は経済を全然知らないまま社会人になってしまったために、「投資とは会社にお金を貸している」という勘違いをしていたのですがそんな方はいませんか?(私だけですかね?笑)融資と投...

長期株式投資をギャンブルと思っている人は株式会社で働くな!

資産を預金として眠らせる人の多くは、株式投資というものは怖いギャンブルであると誤解しているのではないでしょうか?日本人が投資といったことを恐れ、さらに銀行預金が低いということからか、日本のタンス預金の額は78兆円にも上るそうです。(参考:ついに「タンス預金」が78兆円に!詐欺や空き巣に注意)まずひと...

資産を預金として眠らせる人の多くは、株式投資というものは怖いギャンブルであると誤解しているのではないでしょうか?日本人が投資といったことを恐れ、さらに銀行預金が低いということからか、日本のタンス預金の額は78兆円にも上るそうです。(参考:ついに「タンス預金」が78兆円に!詐欺や空き巣に注意)まずひと...

あなたの預金はどんどん減っている?

株式投資はギャンブルとはまた別モノだということは株式投資はギャンブルじゃないで述べました。しかしそれでも預金信者は以下のように考えているはずです。株というものは危険だ、リスクが高い。そんな危険を冒さず、ノーリスクの預金が結局は安全だ。しかし、預金がノーリスクだというのは全くの幻想です。数字のマジック...

株式投資はギャンブルとはまた別モノだということは株式投資はギャンブルじゃないで述べました。しかしそれでも預金信者は以下のように考えているはずです。株というものは危険だ、リスクが高い。そんな危険を冒さず、ノーリスクの預金が結局は安全だ。しかし、預金がノーリスクだというのは全くの幻想です。数字のマジック...

投資に興味を持ったならとりあえず始めてみるべき

投資や副業に限らず、これからサラリーマンとしてではなく自分でお金を稼ごうとしている人たちへ言いたいことがあります。とにかくつべこべ言わずやってみて下さい!私は悩んでいる時間というのはとても勿体ないものだと思っています。結婚とかの今後の人生を左右するようなリスクの高いことで悩んでいるということであれば...

投資や副業に限らず、これからサラリーマンとしてではなく自分でお金を稼ごうとしている人たちへ言いたいことがあります。とにかくつべこべ言わずやってみて下さい!私は悩んでいる時間というのはとても勿体ないものだと思っています。結婚とかの今後の人生を左右するようなリスクの高いことで悩んでいるということであれば...

株で失敗すると多額の借金が残る?

株についての知識が全くない人は、株で失敗すると多額の借金が残り、家庭を壊すということを思っている方もいると思います。なんせ、私がそうでした笑しかし普通に投資をする分には、借金なんて事態にはなりません。今回は株で失敗すると多額の借金が残るという誤解を解こうと思います。なぜ株の失敗=借金というイメージが...

株についての知識が全くない人は、株で失敗すると多額の借金が残り、家庭を壊すということを思っている方もいると思います。なんせ、私がそうでした笑しかし普通に投資をする分には、借金なんて事態にはなりません。今回は株で失敗すると多額の借金が残るという誤解を解こうと思います。なぜ株の失敗=借金というイメージが...

株式投資とはつまり所有権の売買

私は投資を始めたての頃、株式投資で払った金額というものは企業にお金を貸しているというように思っていました。今回は私と同じような人の為に、株式投資とはただ株の所有権を売買しているだけの話であるという話をしようと思います。上場した企業の株は自由に売買できるようになる事業主としては運営資金を集める為に株式...

私は投資を始めたての頃、株式投資で払った金額というものは企業にお金を貸しているというように思っていました。今回は私と同じような人の為に、株式投資とはただ株の所有権を売買しているだけの話であるという話をしようと思います。上場した企業の株は自由に売買できるようになる事業主としては運営資金を集める為に株式...

日本は長期投資先として魅力がない?

長期投資をする際、よく聞く批判として日本は投資先として魅力がないというものがあります。現在は少子高齢化も進行していて、日本は借金ばかりしているので、日本国民の一人当たりの借金は900万円弱にも上るなんて話は一度はニュース等で聞いたことがあるのではないでしょうか?そんな話を真に受けて、日本は財政破綻す...

長期投資をする際、よく聞く批判として日本は投資先として魅力がないというものがあります。現在は少子高齢化も進行していて、日本は借金ばかりしているので、日本国民の一人当たりの借金は900万円弱にも上るなんて話は一度はニュース等で聞いたことがあるのではないでしょうか?そんな話を真に受けて、日本は財政破綻す...

不動産投資は株式投資より優れている?

サラリーマンが投資を始めるというと、株式投資ではなく不動産投資を思い浮かべる方も多いと思います。結構不動産投資をやっている人も多いですし、かなり儲かったなんて話も良く聞きますし魅力的に映りますよね。私も最初投資をしようと思ったときは、投資を始めようと思っている方の入門書として有名なロバートキヨサキさ...

サラリーマンが投資を始めるというと、株式投資ではなく不動産投資を思い浮かべる方も多いと思います。結構不動産投資をやっている人も多いですし、かなり儲かったなんて話も良く聞きますし魅力的に映りますよね。私も最初投資をしようと思ったときは、投資を始めようと思っている方の入門書として有名なロバートキヨサキさ...

株は急落したものを買えば儲かる?

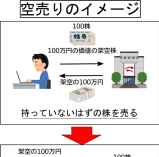

私が株をやっているということを株の未経験者に話すと、彼らは決まって「株は急落したものを買えば儲かるんでしょ?」と聞いてきます。私はこの言葉を聞くと悲しくなります。やはりみんな株式投資を投機やギャンブルとしてとらえているのではないかと思ってしまうのです。急落した株がその後浮上しやすいのは確かです。株と...

私が株をやっているということを株の未経験者に話すと、彼らは決まって「株は急落したものを買えば儲かるんでしょ?」と聞いてきます。私はこの言葉を聞くと悲しくなります。やはりみんな株式投資を投機やギャンブルとしてとらえているのではないかと思ってしまうのです。急落した株がその後浮上しやすいのは確かです。株と...

ストレスが溜まる社会では給与以外の副収入を持て

あなたは日ごろストレスを感じていますか?現代社会では働いても働いても給与が上がらず、仕事や人間関係ばかりがどんどん大変になってきました。そしてその仕事のストレスが増加するにつれ、うつ病といった病によって生活に支障をきたす人も増えてきています。ひどい人になるとストレスが原因で自殺してしまうなんて人もい...

あなたは日ごろストレスを感じていますか?現代社会では働いても働いても給与が上がらず、仕事や人間関係ばかりがどんどん大変になってきました。そしてその仕事のストレスが増加するにつれ、うつ病といった病によって生活に支障をきたす人も増えてきています。ひどい人になるとストレスが原因で自殺してしまうなんて人もい...

自社株買いの株価が上がる仕組みとその罠

株主への利益還元としてよく企業が実施する政策としては配当金を上昇するということと、自社株買い(自己株式の取得)があります。一般的には自社株買いを行うと株価が上昇します。しかし、なぜ上昇するのでしょうか?そもそも自社株買いとはどういうことなのでしょうか?今回は自社株買いについて書いていこうと思います。...

株主への利益還元としてよく企業が実施する政策としては配当金を上昇するということと、自社株買い(自己株式の取得)があります。一般的には自社株買いを行うと株価が上昇します。しかし、なぜ上昇するのでしょうか?そもそも自社株買いとはどういうことなのでしょうか?今回は自社株買いについて書いていこうと思います。...

【金持ちだけが知ってる秘密】年収400万円以上の人は株式投資で稼ぐべき

あなたは年収がどのくらいあるでしょうか?転職サイトによると、20代の平均年収は354万円、30代は467万円、40代で564万円のようです。(参考:DODA 年齢別平均年収2016)恐らくほとんどの人がたくさん給与が欲しいと思っているはずですが、どんどん給与を高くしていくというのも考えものです。何故...

あなたは年収がどのくらいあるでしょうか?転職サイトによると、20代の平均年収は354万円、30代は467万円、40代で564万円のようです。(参考:DODA 年齢別平均年収2016)恐らくほとんどの人がたくさん給与が欲しいと思っているはずですが、どんどん給与を高くしていくというのも考えものです。何故...

投資資金100万円は1年で貯まる【100万貯まる考え方】

私は長期投資家です。私は長期投資をするには100万円を最低でも用意したいという考えを持っているということは別の記事で紹介しました。(関連記事:株式投資の資金はいくら準備するべき?)ただ、100万円という資金を私が最初から持っていたかというとそんなことはありません。私の家庭はそんな特別裕福というわけで...

私は長期投資家です。私は長期投資をするには100万円を最低でも用意したいという考えを持っているということは別の記事で紹介しました。(関連記事:株式投資の資金はいくら準備するべき?)ただ、100万円という資金を私が最初から持っていたかというとそんなことはありません。私の家庭はそんな特別裕福というわけで...

投資必勝法が絶対に売られない理由

投資をしているとたくさんの投資必勝法というものを目にする機会があります。詳しい内容は投資必勝法を購入しないと手に入れることができません。大体数十万円で販売されていますが、「必勝法を知れば必勝法を購入した以上に儲けることができますよ」というのを謳い文句に販売しているわけですね。ただ、そういったものはほ...

投資をしているとたくさんの投資必勝法というものを目にする機会があります。詳しい内容は投資必勝法を購入しないと手に入れることができません。大体数十万円で販売されていますが、「必勝法を知れば必勝法を購入した以上に儲けることができますよ」というのを謳い文句に販売しているわけですね。ただ、そういったものはほ...

ランダムウォーク理論を知れば投資信託のバカらしさが見えてくる

株は難しいものである運用のプロ(株の専門家)に任せれば高いパフォーマンスをあげられるこういった考えから、投資信託といった高い手数料をとるような金融商品を選択する人が数多くおります。確かにわざわざ難しそうな投資の勉強した上で、更に損をするようなことがあるくらいなら、多少の手数料を払ってでも、プロに資産...

株は難しいものである運用のプロ(株の専門家)に任せれば高いパフォーマンスをあげられるこういった考えから、投資信託といった高い手数料をとるような金融商品を選択する人が数多くおります。確かにわざわざ難しそうな投資の勉強した上で、更に損をするようなことがあるくらいなら、多少の手数料を払ってでも、プロに資産...

不労所得欲しさに長期株式投資を始めました。

それをきっかけに、お金についてを勉強するようになり、ついに無職デビューしました(意味不明)。

旧帝大を卒業して会社に勤めたのに、無職になって固定給がほぼない生活をしています。

そんなお金のない私が、お金や投資について語るサイトです。

どうぞこんな私を笑ってください。

不労所得欲しさに長期株式投資を始めました。

それをきっかけに、お金についてを勉強するようになり、ついに無職デビューしました(意味不明)。

旧帝大を卒業して会社に勤めたのに、無職になって固定給がほぼない生活をしています。

そんなお金のない私が、お金や投資について語るサイトです。

どうぞこんな私を笑ってください。